Sesungguhnya ini adalah subject untuk basic accounting, tetapi sangat vital artinya, kunci awal pemahaman akuntansi.

Failure on this knowledge, you gonna go to a middle of no where, lost!, Is that worst? Course not, kita masih bisa belajar lagi, belajar sama-sama lagi di sini.

Fail and broke is happened just at the point of when saying “I am quit!”, isn’t it?Saya berharap dengan artikel ini, anda akan memperoleh gambaran yang lebih utuh mengenai alur akuntansi, dari awal hingga ke awal lagi tanpa terputus, memiliki fundament yang cukup dan siap menghadapi kasus akuntansi yang lebih complex. Dan… “Closing Journal Entry Headache No More!” :-)…”ternyata prosedur dan jurnal penutupan buku itu mudah ya…”.

Accounting & Financial Statement EssencePembukuan (bookkeeping) dalam scoop yang lebih sempit atau

Akuntansi (accounting) dalam scoop yang lebih luas adalah cerminan dari kondisi keuangan suatu aktivitas bisnis (perseorangan maupun badan) yang di administrasikan.

Dengan kalimat sederhana, transaksi-transaksi yang yang dinilai/diukur, di catat, diakui dan di laporkan dalam accounting adalah

reflection (=cerminan?) dari aktifitas bisnis itu sendiri. Sehingga, laporan keuangan (

financial statement) merupakan instrument untuk menilai kondisi atau mengukur performance (kinerja) suatu bisnis atau usaha dalam scoop yang luas.

Elemen utama dari Laporan Keuangan pada dasarnya ada dua saja yaitu:

Laporan Laba/Rugi (Profit & Lost Statement) dan

Neraca (Balance Sheet). Sedangkan

Laporan Arus Kas (Cash Flow Statement) dan

Laporan Perubahan Modal (Equity Statement) hanyalah instrument tambahan, yang

even untuk perusahaan yang belum

go-public tidak diharuskan. Bukan berarti tidak penting, tentu saja penting untuk menganalisa liquiditas perusahaan dan rasi-rasio lainnya.

LAPORAN LABA/RUGI (Profit & Lost Statement) adalah laporan yang disampaikan oleh pihak management sebagai "

Assertion" (bentuk pertanggung jawaban) kepada

stakeholder (pemegang saham) atau

pemilik mengenai kondisi keuangan

pada periode tertentu, yang nantinya akan dijadikan alat untuk menilai kinerja perusahaan untuk menjawab satu pertanyaan utama : “

Apakah pada periode ini perusahaan dalam keadaan untung atau rugi?”.

Misalnya:Laporan Laba/Rugi PT. Margo Mulyo, Periode 01 January s/d 31 December 2007

atau;

Laporan Laba/Rugi PT. Margo Mulyo, Untuk periode yang berakhir pada tanggal 31 Desember 2007.

adalah laporan yang menunjukkan kinerja perusahaan dari tanggal 01 January hingga 31 Desember 2007.

Basic Equation untuk Profit & Lost Statement adalah seperti dibawah ini:

Profit/Lost = Revenue-COGS-ExpensesNERACA (Balance Sheet) adalah laporan yang menunjukkan posisi keuangan perusahaan pada saat (tanggal) tertentu yang merupakan salah elemen laporan keuangan yang paling penting bagi

stakeholder atau pemilik usaha untuk menjawab pertanyaan berikut ini:

Pada saat ini:….(misal: 31 Desember 2007)…

[-]. Berapa kekayaan bersih perusahaan? (Net Asset = Total Asset [minus] Liabilities).

[-]. Berapa tingkat liquiditas perusahaan (kemampuan perusahaan untuk menyelesaikan kewajiban-kewajiban jangka pendeknya)?

[-]. Berapa tingkat solvability perusahaan (kemampuan untuk menyelesaikan kewajiban jangka panjangnya.

[-]. Berapa akumulasi pengembalian investasi perusahaan (ROI=Return Of Investment)

[-}. Berapa akumulasi pengembalian modal (ROC=Return of Capital)

[-]. dan seterusnya…….

Semua pertanyaan tersebut terjawab dengan melakukan analisis terhadap nilai yang tercantum di masing-masing elemen Neraca.

Basic Equation untuk Neraca adalah seperti di bawah ini:

Indonesian Version :

Asset = Liabilities + EquityUSA Version :

Asset – Liabilities = Net Asset = Equity

Sedanagkan equoation untuk Equity adalah sebagai berikut:

Equity = Capital + Net Retained Earning

Net Retained Earning = Retained Earning + Earning - Dividen

Mana yang lebih menggambarkan Financial Statement Essence?, silahkan interpretasikan masing-masing, bahasa iklannya “Ambil baiknya Saja” (Ku Tau Yang Ku Mahu… Sempraittt…!) :-P

Alur Akuntansi (Accounting Allure)

Secara garis besarnya, jika saya gambarkan dengan diagram sederhana, kurang lebih seperti ini:

Catatan:

Catatan:Di tahun buku sebelumnya tentu kita ada saldo awal di masing masing-rekening di neraca. Kemudian pada buku periode tahun berjalan akan terjadi activities di rekening-rekening.

Ilustrasi sederhana:Setelah penutupan buku tahun 2006, Neraca PT. Royal Bali Cemerlang adalah sebagai berikut:

PT. ROYAL BALI CEMERLANG

Balance Sheet

(As Of Per Desember 31st, 2007)

Cash = Rp 1,100,000

Piutang = Rp 2,000,000

Persediaan = Rp 2,000,000

Aktiva Tetap Mesin = Rp 7,000,000

Akumulasi penyusutan Mesin = (Rp 1,000,000)

-----------------------------------------------

Total Asset = Rp 11,100,000

=================================

Liabilities:

Utang = Rp 100,000

(

*Net Asset = Rp 11,000,000) <-- Cut it here :-P Equity: Capital = Rp 5,000,000 Retained Earning = Rp 6,000,000 -----------------------------------------------

Total = Rp 11,100,000

=================================

* Jika di summarizeed jadinya:Total Asset = Rp 11,100,000

Liabilities = (Rp 100,000)

------------------------------

Net Asset = Rp 11,000,000=====================

Equity = Rp 11,000,000

=====================

Neraca setelah penutupan buku di atas sekaligus akan menjadi Neraca Awal di Tahun 2008.

Step 1: Setelah diperiksa, ditemukan bukti-bukti transaksi di tahun 2008 yang legitimate sebagai berikut:

Dan setelah dilakukan PHYSICAL COUNT lalu hasil phisical count dibandingkan dengan kartu stock, diketahui sisa akhir dari "Raw Material" adalah senilai Rp 2,000,000,-

Step-2: Journal Entry

Bukti-bukti transaksi dicatat dengan jurnal seperti dibawah ini:

Step-3: Memindahkan catatan transaksi ke Buku Besar (General Ledger)

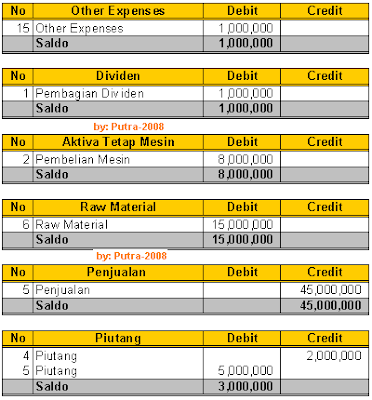

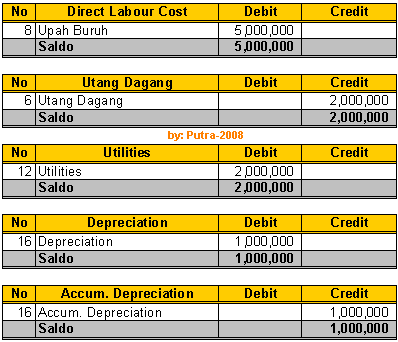

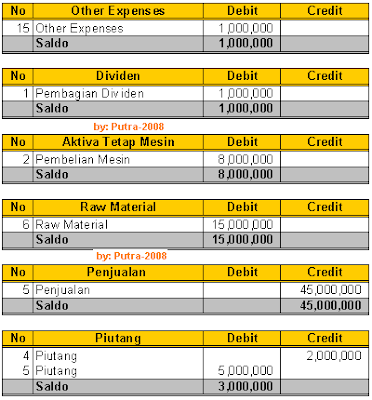

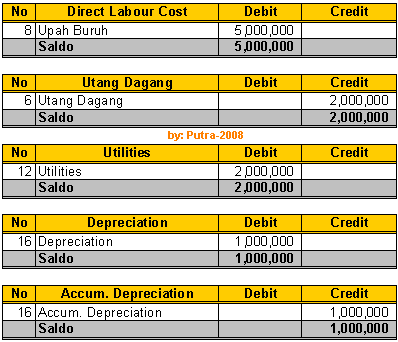

Step-3: Memindahkan catatan transaksi ke Buku Besar (General Ledger)Langkah berikutnya adalah memindahkan jurnal ke Buku besar, sehingga buku besar akan menjadi sebagai berikut:

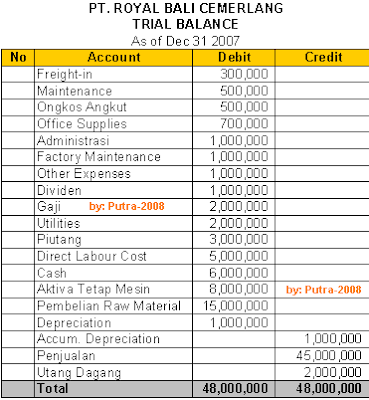

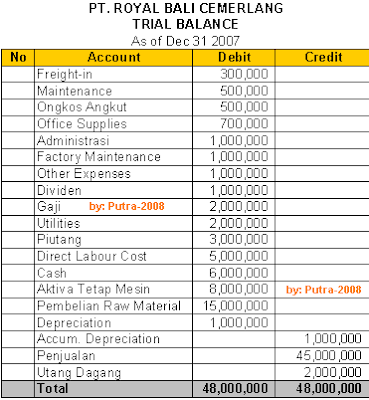

Step-4: Memindahkan saldo-saldo buku besar ke TRIAL BALANCE (Neraca Percobaan)

Posisi Trial Balance menjadi seperti ini:

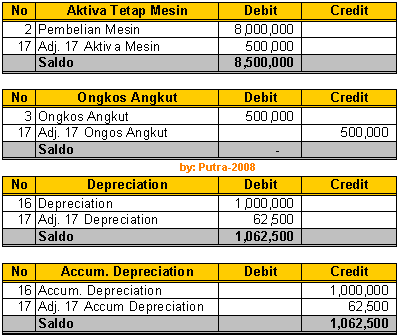

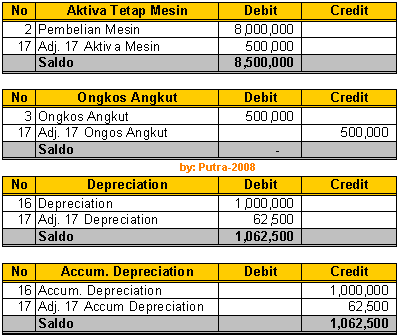

Step-5: Adjustment Entry

Selanjutnya lihat apakah ada yang perlu disesuaikan pada rekening ini?, setelah membaca artikel mengenai perolehan Aktiva Tetap di Accounting, Finance & Taxation, ternyata diketahui bahwa biaya angkut mesin seharusnya dikapitalisasi ditambahkan ke dalam perolehan aktiva mesin :-). Tetapi sudah terlanjur masuk ke buku besar, bagaimana?

Disesuaikan dengan memposting jurnal langsung ke General Ledger (buku besar):

[Debit]. Aktiva Tetap Mesin = Rp 500,000

[Credit]. Biaya Angkut = Rp 500,000

Dan atas penambahan perolehan aktiva tetap mesin beban penyusutannya diakui dengan jurnal:

[Debit]. Depreciation = Rp 62,500,-

[Credit]. Accum. Depreciation = Rp 62.500,-

(Life Time 8 tahun = Rp 500,000/8 = Rp 62,500,-)

Jurnal di atas akan membuat Buku Besar keempat rekening di atas akan berubah menjadi seperti dibawah ini:

Catatan:

Saldo Aktiva Tetap Mesin menjadi: Debit = Rp 8,500,000

Saldo Biaya Angkut menjadi Rp 0 (nol)

Saldo Depreciation (Penyusutan) menjadi: Debit = Rp 1,062,500

Saldo Accum. Deprec menjadi: Rp 1,062,500,-

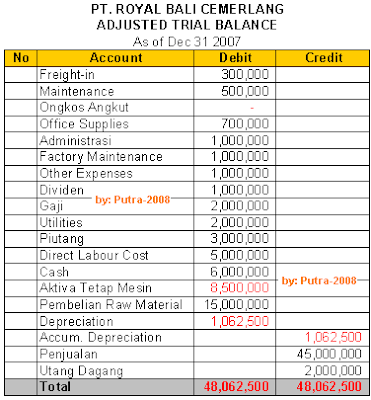

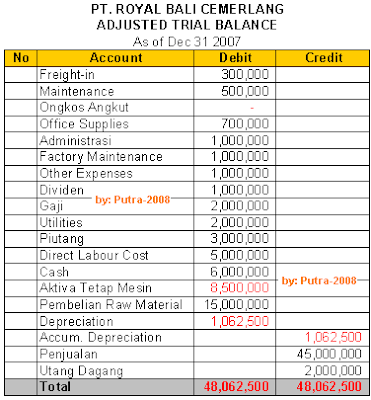

Step-6: Membuat ADJUSTED TRIAL BALANCE

Selanjutnya saldo semua buku besar coba dimasukkan lagi ke ADJUSTED TRIAL BALANCE, dan hasilnya menjadi seperti dibawah ini:

Catatan: Perhatikan angka-angka yang berwarna merah, itu adalah rekening-rekening yang mengalami penyesuaian.

Langkah berikutnya tinggal: PENUTUPAN BUKU.

Tetapi karena keterbatasan space, dengan terpaksa saya penggal sampai di sini dahulu, untuk saya lanjutkan di posting saya berikutnya.

Supaya pemahaman anda tidak terputus, saya encourage anda untuk melanjutkannya di : PROSEDUR & JURNAL TUTUP BUKU [-baca-].

Mengapa?

Karena disana saya akan bahas prosedur penutupan buku, jurnalnya, bagaimana mengconvert Laba (Earning) di Laba/Rugi ke Retained Earning di Neraca, bagaimana menutup account2 nominal (temporary account)... dan lain sebagainya, hingga siap untuk transaksi di periode/tahun buku berikutnya.

So, sampai ketemu di : PROSEDUR & JURNAL TUTUP BUKU (Closing Entry & Its Procedure) don't miss it!